オフィス不動産の日本市場:主要都市別(東京、京都、その他)の市場規模&シェア分析、2024~2029年

※本ページに記載されている内容は英文レポートの概要と目次を日本語に自動翻訳したものです。英文レポートの情報と購入方法はお問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

日本のオフィス不動産市場分析

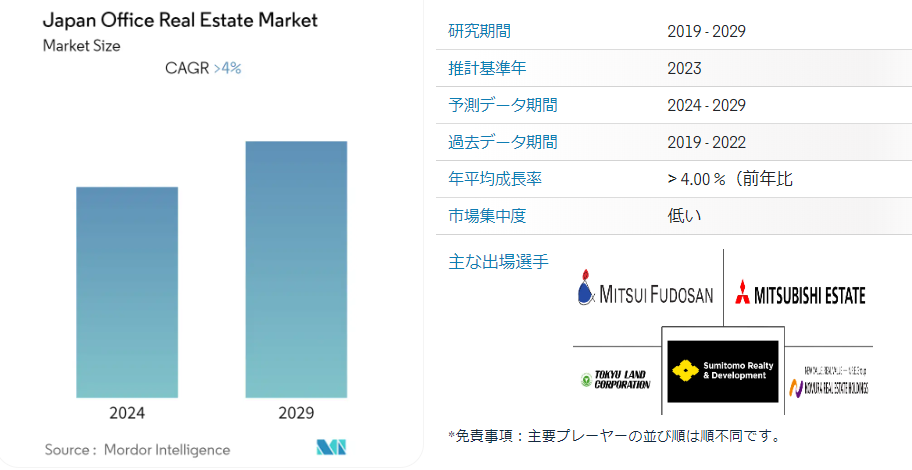

日本のオフィス不動産市場は、予測期間中に年平均成長率4%超を記録する見込みである。

日本では、COVID-19の流行が職場の働き方や勤務地の劇的なシフトに火をつけた。 パンデミックの反動で、およそ60%の企業がリモートワークを導入した。 オフィス市場では、パンデミックの影響により、移転や新規開設の保留、延期、中止が相次いだ。 2021年10月には、約37%の企業が従業員にリモートワークを利用している。

2022年まで、グレードAオフィスの空室率は約2%上昇すると予想される。同時に、2023年には約19万坪のグレードAオフィスが新たに引き渡される見込みで、これは2018年に次いで史上2番目の高水準となる。 2023年第4四半期のグレードA空室率は3.5%に達し、2020年第4四半期から2.3ポイント上昇すると予想される。

景気が良くなるにつれて、都市にもよるが、2022年、2023年には地方都市のオフィスで働きたいと考える人が多くなると予想される。 ほとんどの地方都市で、空室率は2022年に下がり始めるだろう。 一方、新規供給量は上昇率に影響すると思われる。 他の都市と比較すると、横浜、金沢、福岡では、今後3年間に竣工が見込まれる追加オフィススペースの量が多い。

日本のオフィス不動産市場動向

本セクションでは、調査専門家による日本のオフィス不動産市場を形成する主な市場動向を取り上げます:

新興企業の増加が市場を牽引

コビド後の世界では、デジタルの利用が拡大し、eコマースが活況を呈しているため、フィンテックや物流企業がオフィススペースの必要性を牽引すると考えられている。 日本はスタートアップ企業の育成で世界に大きく遅れをとっている。 2021年現在、日本にはユニコーンが6社しかない。 これはインドの41社や韓国の11社よりもさらに少ない。 国内外を問わず、大量のVC資本が日本のスタートアップ環境を支えている。 2021年、日本のスタートアップ企業は合計63億米ドルを調達し、2022年のデータも同様の傾向を反映しており、2022年上半期には33.9億米ドルを調達している。 全部で約300社のVCが日本の大手新興企業に投資している。 日本政府もまた、起業家にとって競争的で健全な環境を構築するための日本の取り組みに幅広く関与している。

2021年、SmartNews, Inc.は、総額2億2,878万米ドルを調達し、資金調達額で日本の主要新興企業リストのトップに立った。 モビリティ・テクノロジーズ株式会社は、総額1億5,993万米ドルの投資で2位となった。 政府は2022年、大企業が後に起業する予定の人材を雇用する際や、大企業から人材を借りることを希望する新興企業に対して、資金援助を行う枠組みを導入する予定である。

東京のオフィス需要はハイブリッド型にシフトし、市場を押し上げる

東京都心5区のAグレード賃貸オフィスは、2012年以降8年間成長を続けてきたが、2020年から下降局面に入った。 非常事態宣言や政府による在宅勤務(WFH)の呼びかけといった前例のない措置により、勤務形態の劇的な変化が東京のオフィス需要に打撃を与えている。 感染率の高い欧米に本社を置く企業は、日本のオフィスにおける従業員の安全を最優先事項としている。オフィス面積が縮小された結果、数多くの海外企業が移転している。

国内企業の本社が大手町と丸の内に集中しているため、賃貸水準は最も高く、1.9%という低水準を維持している。 外資系企業は赤坂・六本木エリアに多い。 空室の多いビルの賃料水準が魅力的だったため、空室率は一時4%まで跳ね上がったが、徐々に2.6%に戻った。 2020年4月に非常事態宣言が出された後、ITビジネスに人気のある新宿・渋谷の空室率は渋谷を中心に3.6%まで上昇した。 その後は急速に回復した。 WFHを積極的に取り入れているIT企業は、通常のオフィス、WFH、フレキシブルオフィスを組み合わせたハイブリッドワーキングパラダイムに移行している。 従来型のオフィススペース需要も回復しており、現在2.5%まで低下している。

日本のオフィス不動産業界の概要

日本のオフィス不動産市場にはグローバルプレーヤーと地域プレーヤーが存在し、市場では多くの競争が繰り広げられている。 企業は将来のニーズに応えるべく準備を整え、多くの企業がさらなるチャンスを求めて市場に参入している。

例えば、ハイブリッド型ワークソリューションを提供するIWGは2022年12月、三菱地所株式会社に日本におけるマスターフランチャイズを売却すると伝えた。 IWGの発表によると、MECは、日本で172のフレキシブル・ワークスペース・サイトを運営する日本リージャスホールディングス株式会社の株式の100%を購入することにより、TKPグループからマスターフランチャイズを取得する。 IWGの発表によると、TKPグループからリージャス・ジャパンホールディングス株式会社の株式を100%取得することで、日本国内で172のフレキシブル・ワークスペースを運営するリージャス・ジャパンホールディングス株式会社を買収する。

主なプレーヤーには、三井不動産、三菱地所、住友不動産、東急不動産などがある。

日本オフィス不動産市場ニュース

2023年1月: 大手町のビジネス街では、緑豊かなビルが増えつつある。より爽やかな職場環境を求めるオフィス従業員を惹きつけるため、デベロッパーは植栽や樹木、さらには農園に頼るようになっている。 三井のリハウスと三井不動産は、大手町地区最大級の緑地を造成し、この動きの先頭に立っている。 約6,000平方メートルの緑地は、三井物産旧本社横の広場に代わるものである。

2022年12月20日:ソーラーダックのパートナーである東急不動産は、東京都から「東京湾ESGプロジェクト」を受託した。 このプロジェクトは、最先端の持続可能な技術を活用し、東京バーエリアにおけるエネルギーの地産地消を実現することを目的としている。 東急不動産(事業主)、ソーラーダック(洋上浮体式太陽光発電技術)、エバーブルーの3社がパートナーシップを組む。

2022年11月:日本の住友不動産は、インドのオフィスビル・プロジェクトに5,000億円(35.8億米ドル)を投資する。 住友不動産は最近、351億円を投じて、ムンバイの商業・住宅地区として急成長しているバンドラ・クルラ・コンプレックス(通称BKC)内の約1万2000平方メートルの土地を取得した。 この場所は、BKCの主要なオフィス開発用地のひとつである。

日本のオフィス不動産業界のセグメンテーション

オフィス不動産とは、さまざまな業種の企業が借りたり買ったりするビルを建設するビジネスである。 日本のオフィス不動産市場は、主要都市(東京、京都、その他の地域)ごとに区分されている。 本レポートでは、上記のすべてのセグメントについて、日本のオフィス不動産市場の市場規模および予測を金額(10億米ドル)ベースで提供している。 また、COVID-19が市場に与える影響についても取り上げています。

日本のオフィス不動産市場に関する調査FAQ

現在の日本のオフィス不動産市場規模は?

日本のオフィス不動産市場は予測期間中(2024-2029年)に年平均成長率4%以上を記録すると予測される

日本オフィス不動産市場の主要プレーヤーは?

三井不動産、三菱地所、住友不動産、東急不動産、野村不動産ホールディングスが日本のオフィス不動産市場で事業を展開している主要企業である。

日本のオフィス不動産市場は何年をカバーするのか?

本レポートでは、日本のオフィス不動産市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年の各年について調査しています。 また、2024年、2025年、2026年、2027年、2028年、2029年の日本のオフィス不動産市場規模を予測しています。

目次

1. はじめに

1.1 調査成果物

1.2 調査の前提

1.3 調査範囲

2. 調査方法

3. 要旨

4. 市場インサイトとダイナミクス

4.1 市場概要

4.2 市場の促進要因

4.3 市場の抑制要因

4.4 バリューチェーン/サプライチェーン分析

4.5 産業の魅力 – ポーターのファイブフォース分析

4.5.1 買い手/消費者の交渉力

4.5.2 サプライヤーの交渉力

4.5.3 新規参入者の脅威

4.5.4 代替製品の脅威

4.5.5 競争ライバルの激しさ

4.6 政府の規制と取り組み

4.7 技術動向

4.8 オフィス不動産セグメントの賃貸利回りに関する洞察

4.9 オフィス不動産業界の主要指標(供給、賃貸、価格、稼働率(%)/空室率(%))に関する洞察

4.10 オフィス不動産の建設コストに関する洞察

4.11 オフィス不動産投資に関する洞察

4.12 COVID-19が市場に与える影響

5. 市場区分

5.1 主要都市別

5.1.1 東京

5.1.2 京都

5.1.3 日本のその他の地域

6. 競争環境

6.1 市場集中の概要

6.2 企業プロフィール

6.2.1 Mitsui Fudosan

6.2.2 Mitsubishi Estate Co.

6.2.3 Sumitomo Realty & Development

6.2.4 Tokyu Land Corporation

6.2.5 Nomura Real Estate Holdings

6.2.6 Hulic

6.2.7 Tokyo Tatemono

6.2.8 Mori Trust

6.2.9 Mori Building

6.2.10 Nakano Corporation*

*リストは網羅的ではありません

7. 市場機会と今後の動向

8. 付録

*** 本調査レポートに関するお問い合わせ ***