自動車用電動パワーステアリング(EPS)の日本市場:EPSタイプ別、用途別、需要カテゴリー別(2024年~2029年)

| 本レポートは、自動車市場に関する調査を行ったものであり、調査の前提や範囲、方法について詳しく説明しています。調査目的は、自動車産業における市場ダイナミクスを理解し、競争環境や市場の機会について分析することです。 市場ダイナミクスのセクションでは、市場を促進する要因と抑制する要因が考察されています。市場促進要因には、技術革新や消費者の需要の変化などが含まれ、逆に抑制要因としては、環境規制の強化や原材料費の高騰が挙げられます。また、ポーターズファイブフォース分析を通じて、新規参入者の脅威、消費者やサプライヤーの交渉力、代替製品の脅威、競争ライバルの激しさなどの競争要因も評価されています。 市場区分では、自動車のタイプ別(乗用車、商用車)、製品タイプ別(ラックアシストタイプ、コラムアシストタイプ、ピニオンアシストタイプ)、需要カテゴリー別(OEM、リプレイス)に分類され、各セグメントの特性が詳述されています。 競合状況のセクションでは、市場シェアを持つ主要企業のプロフィールが紹介されています。具体的には、ATS Automation Tooling Systems Inc.、Delphi Automotive Systems、GKN PLC、Hitachi Automotive Systems、Hyundai Mobis Co、Infineon Technologies、JTEKT Corporation、Mando Corporation、Mitsubishi Electric Corporation、Nexteer Automotive、NSK Ltd.など、多くの企業が挙げられています。 最後に、市場機会と今後の動向についても触れられており、今後の市場成長に寄与する要因や新たなビジネスチャンスについての展望が示されています。この調査は自動車業界における重要な情報源となり、関係者にとって価値あるデータを提供するものです。 |

*** 本調査レポートに関するお問い合わせ ***

日本の自動車用EPS市場分析

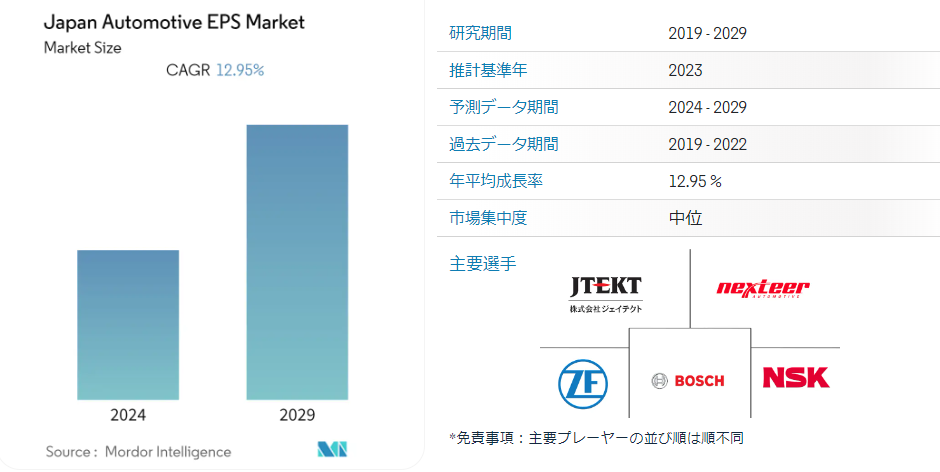

日本の自動車用電動パワーステアリング市場は、予測期間中(2020年~2025年)に年平均成長率約12.95%を記録すると予測される。

自動車用EPSモーターは、ステアリングホイールを回すのに必要な操舵力を補強することで、ドライバーが自動車を操縦できるようにするという基本的な機能により、不可欠な部品となっている。 個人所有の自動車の普及や技術進歩の拡大といった要因によって、EPS市場の台頭が予想される。

日本経済は成長しており、中間層の可処分所得も増加している。 これはひいては、自動車需要の拡大にプラスに反映される。 過去5年間で、国内の生産コストが低いため、自動車生産台数は大幅に増加した。 自動車生産台数の増加により、電動パワーステアリング部品市場も勢いを増している。 また、日本政府は自動車税減税を実施し、自動車販売台数の増加を図っている。

自動運転車の人気が高まっていることが、電動パワーステアリング・システムの需要に拍車をかけている。 EPSを搭載した車両は全体重量が軽くなる傾向があり、燃費がさらに向上する。

日本の自動車用EPS市場の動向

本セクションでは、調査専門家による日本の自動車用EPS市場を形成する主な市場動向を取り上げます:

ECUは電動パワーステアリング(EPS)コンポーネントの中で最も急成長している。

電動ECUは、ローターの永久磁石と永久磁石(PM)マシンのステータースロット間の相互作用を改善することで、より良いドライビング体験のために低いコギングトルクを提供します。 従来のステアリング・システムでは、路面のキャンバーや横風などの不規則な動きを補正するために、ドライバーは常にステアリングを微調整する必要がありました。 しかし、最新の電動パワーステアリングは、そのような障害に遭遇した場合にドライバーを自動的にアシストする。 ECUユニットは、ドライバーが連続的にカウンターステアリングを操作しているかどうかを検知し、自動的に補正することができる。 これにより、運転がより快適になり、ストレスが軽減される。

ECUは、コントロールモジュール、パワーモジュール、制御ソフトウェアの3つの重要なコンポーネントで構成されています。 制御モジュールは、スイッチへの電源供給を行い、パワーモジュールの診断機能を実行する。 パワーモジュールは3つのハーフブリッジで構成され、各ハーフブリッジは三相電気の1相に電力を供給する。 最後に、制御ソフトウエアは、EPSユニットの回転数とトルクの制御を可能にするアルゴリズムである。 しかし、設計者は、異なるステアリングラックの負荷に対するパワー要求を満たすことで、SUVから小型車まで幅広い車に装備可能な、柔軟でありながらコスト効率の高いアーキテクチャを満たすといった課題に直面しています。

しかし、特に低速走行時にパワーアシストを失うことなく、ドライバーの快適性とフィードバックを向上させるために、より高いステアリングパワーが求められている。 例えば、Nexteerは3つの異なるセンサー技術を使用している。 それぞれは同じポジションセンサー、トルクセンサー、ECUで使用できるが。 同社は、アクティブ・ライティング、スタビリティ・コントロール、ADASを提供する操舵角センサーを削減するソリューションを発表した。 これにより、EPSモーターセンサーだけで絶対的なステアリング位置を放送できるようになる。

日本の電動パワーステアリング市場を支配する乗用車

日本の自動車市場は世界第3位で、過去10年間の年間販売台数は490万台から550万台の間で推移し、2019年は518万台で終了する。

日本は先進経済国であり、乗用車への電動パワーステアリング(EPS)の導入が拡大している。 これは、ステアリング・システムにホースや流体が不要なため、修理・保守費用が削減されるといった利点によるものである。 自動運転は道路をより安全で安心なものにするため、日本は2020年までに高速道路でレベル3の自動運転を目指している。

現在、乗用車の60%未満しかEPS技術を搭載していない。 しかし、燃費効率に関する日本政府の厳しい規制は、EPSセグメントの成長を促進するだろう。

政府は海外渡航や休校の制限を課したが、ウイルスに対する予防・防御対策のおかげで休業は回避され、日本への影響は比較的少なかった。

日本の自動車用EPS産業の概要

日本の自動車用パワーステアリング市場は、デンソー、ジェイテクト、日本精工、ZF TRW、Nexteer Automotive、Rane Group、Sono Koyo Steeringといった既存プレーヤーが最も大きなシェアを占めている。 競合他社より優位に立つために、各社は共同事業やパートナーシップを結び、先端技術を使った新製品を発表している。

例えば、デンソーは2019年4月、世界初の2ドライブ電動パワーステアリングMCUの開発で文部科学大臣賞を受賞した。

日本の自動車用EPS産業のセグメンテーション

日本の電動パワーステアリングEPS市場レポートは、最新の技術動向を網羅し、EPSのタイプ、用途、需要カテゴリー別に市場需要の様々な分野の分析を提供します。 日本の主要EPS製造企業の市場シェアもレポート内で提供されます。

日本の自動車用EPS市場に関する調査FAQ

現在の日本の自動車用EPS市場規模は?

日本の自動車用EPS市場は予測期間中(2024-2029年)にCAGR 12.95%を記録すると予測

日本の自動車用EPS市場のキープレイヤーは?

株式会社ジェイテクト Nexteer Automotive、ZF / TRW、Bosch Corporation、日本精工などが日本の自動車用EPS市場で事業を展開している主要企業である。

日本の自動車用EPS市場は何年をカバーするのか?

本レポートでは、日本の自動車用EPS市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年の各年について調査しています。 また、2024年、2025年、2026年、2027年、2028年、2029年の日本の自動車用EPS市場規模を予測しています。

目次

1. はじめに

1.1 調査の前提

1.2 調査範囲

2. 調査方法

3. 要旨

4. 市場ダイナミクス

4.1 市場促進要因

4.2 市場の抑制要因

4.3 ポーターズファイブフォース分析

4.3.1 新規参入者の脅威

4.3.2 買い手/消費者の交渉力

4.3.3 サプライヤーの交渉力

4.3.4 代替製品の脅威

4.3.5 競争ライバルの激しさ

5. 市場区分

5.1 自動車タイプ

5.1.1 乗用車

5.1.2 商用車

5.2 製品タイプ

5.2.1 ラックアシストタイプ(REPS)別

5.2.2 コラムアシストタイプ(CEPS)

5.2.3 ピニオンアシストタイプ(PEPS)別

5.3 需要カテゴリー

5.3.1 OEM

5.3.2 リプレイス

6. 競合状況

6.1 ベンダーの市場シェア

6.2 企業プロフィール

6.2.1 ATS Automation Tooling Systems Inc.

6.2.2 Delphi Automotive Systems

6.2.3 GKN PLC

6.2.4 Hitachi Automotiec Systems

6.2.5 Hyundai Mobis Co

6.2.6 Infineon Technologies

6.2.7 JTEKT Corporation

6.2.8 Mando Corporation

6.2.9 Mitsubishi Electric Corporation

6.2.10 Nexteer Automotive

6.2.11 NSK Ltd.

7. 市場機会と今後の動向

*** 本調査レポートに関するお問い合わせ ***