ダイナミックランダムアクセスメモリ(DRAM)の日本市場規模予測2024-2029:アーキテクチャ別(DDR3、DDR4、DDR5、DDR2、その他)、用途別

※本ページに記載されている内容は英文レポートの概要と目次を日本語に自動翻訳したものです。英文レポートの情報と購入方法はお問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

日本DRAM市場の分析

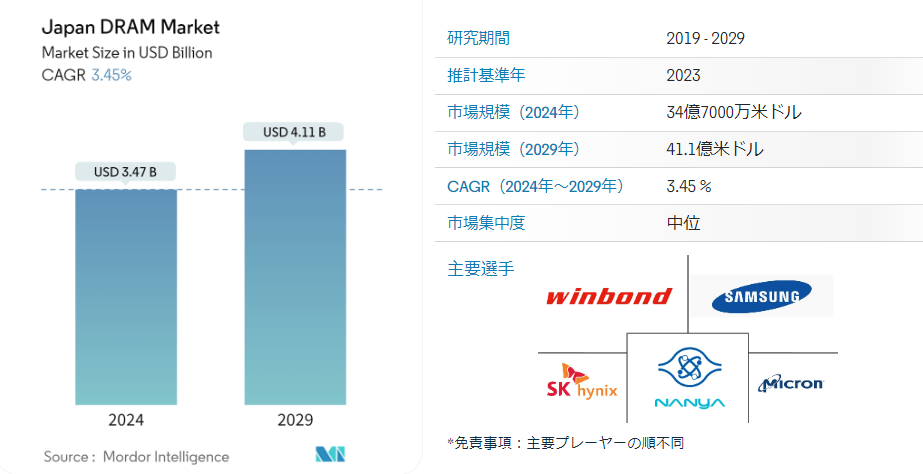

日本のDRAM市場規模は2024年に34.7億米ドルと推定され、予測期間中(2024-2029年)のCAGRは3.45%で成長し、2029年には41.1億米ドルに達すると予測される。日本のダイナミック・ランダム・アクセス・メモリ(DRAM)市場は、現在のところ33.5億米ドルであり、予測期間中のCAGRは3.45%を記録し、39.7億米ドルに達すると予想される。

・国内ではスマートフォン、PC、ノートPCの普及が進んでおり、起動時間を短縮し、メモリ容量を増強して高い性能を提供できるDRAMの開発が進んでいる。

・日本スマートフォンセキュリティ協会(JSSEC)によると、2022年7月の携帯電話の国内月間出荷台数は142万台で、2022年5月は168万台だった。 さらに、5G対応スマートフォンは旧世代と比較してより多くのメモリを必要とする。 このように、5Gの導入の増加は市場の成長に寄与している。

・カメラやタブレット、センサーや産業機器、医療機器、自動車システムなどの消費者向け製品は、データや実行コードを保存するために、プロセッサと一緒に組み込まれたDRAMフラッシュメモリに依存しています。 しかし、データセンターでは、読み取り/書き込み要求に対するほぼリアルタイムの応答と高速なデータ転送のために、DRAMフラッシュメモリが使用されています。 人工知能や機械学習アプリケーション向けの大規模データ処理の需要が高まるにつれ、DRAMストレージのトレンドは今後も進化し続けるだろう。

・技術の進歩、人口の増加、一人当たり所得の増加、高速インターネットが容易に利用できるようになったことで、国内ではスマートフォンや高度な家電製品の普及が進んでいる。 そのため、高い処理能力と強化されたメモリ機能を備えたスマートフォン、タブレット、ノートパソコンなどの生産が増加しており、日本のダイナミック・ランダム・アクセス・メモリ(DRAM)市場を促進すると予想される。

全体として、データセンターと自動車セクターの台頭が、日本のダイナミック・ランダム・アクセス・メモリ(DRAM)市場に大きな需要をもたらすと予想される。 コンシューマーエレクトロニクス分野からの需要は、予測期間中一定であると予想される。

・ゲーム、自動車、ヘルスケア、テレコミュニケーション、さらに重要なこととして、5Gや人工知能(AI)のような成長ドライバーにおけるメモリ要件の増加に伴い、各社は新しく革新的なDRAM製品に注力している。 2022年6月、マイクロン・テクノロジーは広島工場で先進的なDRAMメモリーチップを量産する計画を発表した。 同社は「1-β」メモリ・チップを日本で生産する。

・さらに、マイクロンは2022年11月、広島工場で大容量、高出力の新しい1-βダイナミック・ランダム・アクセス・メモリー(DRAM)チップの量産を開始すると発表した。 同社はまた、先進的なチップを製造するために日本政府から3億2,000万米ドルを受け取っている。

日本のDRAM市場動向

自動車分野が大きなシェアを占める

・電気自動車、SUV、小型商用車の需要拡大が、日本のダイナミック・ランダム・アクセス・メモリー(DRAM)市場の需要を押し上げるだろう。 政府は、ホンダ、トヨタ、スズキ、三菱、日産といった様々な国内ブランドによって支配されている。

・電気自動車の普及とインフォテインメントシステムの急速な進歩により、半導体自動車プラットフォームはパラダイムシフトに直面している。 高精細地図、ビデオストリーミング、3Dゲームといったインフォテインメント・システムの高度な機能は、ADASの需要急増と相まって、予測期間中、自動車業界全体の大容量・高性能ソリッド・ステート・ドライバ(SSD)およびグラフィックスDRAMの需要を大きく牽引すると予想される。

・日本のダイナミック・ランダム・アクセス・メモリ(DRAM)市場は、予測期間中、自動車産業からの需要が高い。 需要を牽引している主な要因の1つは、5Gインフラを組み込んだ自律走行技術への注目が高まっていることである。 例えば、TeslaはNvidiaのCPUおよびGPUソリューションを採用し、GDDR5 DRAM製品の搭載を推進した。

・さらに、自動車産業におけるモノのインターネット(IoT)の出現は、多目的アプリケーションの有力なホットスポットとなっている。 コネクテッドカーから自動輸送システムまで、IoTの役割は自動車市場において日本DRAM市場に大きなチャンスをもたらすと期待されている。

・複数の自動車メーカーが、増大する需要に対応し、競争に打ち勝つために、日本での生産施設を拡大している。 例えば、BYDは2023年7月、日本の乗用車市場に進出すると発表した。 同社はAtto 3モデルを提供する。 BYD Atto 3は2023年1月に発売予定。 2番目のモデルはBYD Dolphinで、2023年半ばに発売される予定であり、3番目のモデルは新型BYD Sealで、2023年後半に発売される予定である。

・また、自動車工業会が発表したデータによると、2023年度の日本の自動車生産台数は、2023年2月に6,31,022台に増加した。 最大は9,61,994台、最小は2,49,772台である。 このような自動車の増加は、日本の自動車市場におけるDRAMの高い需要をもたらすと考えられる。

データセンターとサーバーの増加が市場を押し上げる

・ダイナミック・ランダム・アクセス・メモリDRAMは、最新のエンタープライズ・アプリケーションやデータセンター・アプリケーションが適切に機能するために不可欠なコンポーネントである。 クラウドコンピューティング、仮想化、ソフトウェア定義サーバー技術を利用するデータセンターが増加しているため、停電からバックアップ発電機が起動するまでの時間が短くなっている。

・モノのインターネットIoT技術やビッグデータはデータセンターへの投資を増加させ、日本のダイナミック・ランダム・アクセス・メモリー(DRAM)市場に新たな成長機会をさらにもたらすだろう。 日本企業は、医療、銀行、金融サービス、保険(BFSI)、IT・通信、政府・防衛など、あらゆる産業で膨大なデータ生成を経験している。 クラウド・コンピューティングの成長、外資系クラウド・プロバイダーによる普及拡大、国内プレイヤーによる投資拡大などが、市場成長を牽引する主な要因となっている。

・新しいモバイル・コンピューティング・デバイスの増加により、さまざまな組織でデータセンターの利用が増加している。 さらに、同市場では多くのベンダーが新たなデータセンターを設立しており、調査対象市場を牽引している。 例えば、Datadog, Inc.は2023年4月、東京に新しいデータセンターを開設すると発表した。 この新しいデータセンターは、データを現地で処理・保管することで、同社とその顧客が現地のデータプライバシーおよびセキュリティ規制に準拠することを支援する。

・同様に2023年1月、株式会社オプテージは大阪に新しいデータセンターを建設する計画を発表した。 この施設は東梅田地区に位置し、面積2,250平方メートル、14階建てである。

・こうした要求に応えるため、ベンダーは市場競争力を維持する新製品をリリースしている。 例えば、サムスン電子は2022年5月、データセンターの性能をアップグレードするため、Compute Express Linkに基づくDRAMメモリ技術の開発を発表した。 DDR5は、CXLインターフェイスをサポートするように設計されています。CXLインターフェイスは、PCI Express(PCIe)5.0インターフェイスに基づくオープンな業界標準インターコネクトであり、プロセッサ、ホスト、およびメモリ・バッファ、アクセラレータ、入出力デバイスなどのデバイス間の高速かつ低レイテンシの通信をデータセンターで実現するように設計されています。

・さらに、日本における政府主導の動きが活発化する中、日本製ダイナミック・ランダム・アクセス・メモリ(DRAM)の需要も同様のペースで増加している。 例えば、日本政府は2022年8月、海底ケーブルの陸揚げ拠点を分散させ、陸揚げ地点を多様化するとともに、全国に複数の新しいデータセンターを建設する計画を発表した。 これにより、政府は地方と都市部の格差を縮小し、自然災害や潜在的な妨害行為に対する耐性を高めることを目指している。

日本DRAM産業の概要

日本のダイナミック・ランダム・アクセス・メモリ(DRAM)市場は、多数の主要プレーヤーが市場シェア拡大を競う中、緩やかな統合が特徴である。 サムスン電子、SKハイニックス、ウィンボンドなどの著名企業が、業界の形成に極めて重要な役割を果たしている。 研究開発への多額の投資に裏打ちされた絶え間ないイノベーションへのコミットメントが、同業他社に対する競争力の獲得を容易にしている。

2023年1月、SKハイニックスはLPDDR5TDRAMを発表し、既存のLPDDR5X技術から顕著な進歩を遂げました。 この革新的な LPDDR5T テクノロジーは、人工知能、スマートフォン、仮想現実、拡張現実、機械学習など、多様なアプリケーションに適しています。

2022年12月、サムスン電子は16ギガビット(Gb)DDR5 DRAMを発表しました。 この最先端DRAMは、業界初の12nmクラスプロセス技術を活用して製造されており、特にデータセンター、次世代コンピューティング、AI駆動型システムなどの運用における持続可能性の向上に非常に適しています。

2022年5月、メモリおよびデジタルストレージ製品の有名メーカーであるトランセンド・インフォメーション(以下、トランセンド)は、ビジネスおよびパーソナルコンピュータ向けに設計された次世代DDR5 DRAMモジュールの発売を発表しました。 トランセンドのDDR5メモリモジュールは、スピード、容量、信頼性においてJEDEC規格を上回り、メタバース、ハイパフォーマンスコンピューティング(HPC)、バーチャルエコノミーなどのアプリケーションにおいて画期的なパフォーマンスを発揮します。

日本DRAM市場ニュース

2023年5月 台湾積体電路製造股份有限公司(TSMC)は、日本における投資をさらに拡大し、日本における半導体パートナーとの連携を強化する計画を発表した。 現在、TSMCはソニーグループと共同で、日本の南部に位置する熊本県に最初のファウンドリーを建設中である。 この野心的なベンチャー企業には86億米ドルが投資される見込みで、来年にはチップ生産を開始する予定である。 TSMCは、12nm、16nm、22nmプロセス、および特殊な28nm技術を含む先進技術を活用する予定である。

2023年3月 – マイクロン・テクノロジーズ・インクは、日本政府の支援のもと、今後数年間にDRAMチップと極端紫外線(EUV)技術に最大5,000億円(37億米ドル相当)の大規模な投資を行う意向を明らかにした。 この重要な投資は、最先端の極端紫外線露光(EUV)チップ製造装置の導入を促進する。 これらの機械は、画像処理ネットワークのような複雑なアプリケーションに必要な材料を効率的に生産する上で極めて重要な役割を果たす1ガンマチップの製造に役立ちます。

日本のDRAM産業セグメント

ダイナミック・ランダム・アクセス・メモリー(DRAM)は、コンピューター・プロセッサーが機能するために必要なプログラムやデータコードに使われる半導体メモリーである。 DRAMは、低コストで大容量のメモリが必要とされるデジタル電子機器に一般的に使用されています。 DRAM は、システム設計者がコンピュータを構築する際に考慮できる半導体メモリの選択肢のひとつです。 その他のメモリとしては、スタティックRAM(SRAM)、EEPROM(Electrically Erasable Programmable Read Only Memory)、NORフラッシュ、NANDフラッシュなどがあります。 多くのシステムでは、複数のタイプのメモリーが組み込まれているのが一般的である。

日本のダイナミック・ランダム・アクセス・メモリ(DRAM)市場は、アーキテクチャ別(DDR3、DDR4、DDR5、DDR2、その他アーキテクチャ)、アプリケーション別(スマートフォン/タブレット、PC/ノートPC、データセンター、グラフィックス、コンシューマー製品、自動車、その他アプリケーション)に区分される。

市場規模および予測は、上記すべてのセグメントについて米ドル建てで提供される。

日本DRAM市場調査 よくある質問

日本のDRAM市場規模は?

日本のDRAM市場規模は2024年に34.7億ドルに達し、CAGR 3.45%で成長し、2029年には41.1億ドルに達すると予測される。

現在の日本DRAM市場規模は?

2024年、日本のDRAM市場規模は34.7億ドルに達すると予想される。

日本DRAM市場のキープレイヤーは?

サムスン電子、Micron Technology Inc. Ltd.、Micron Technology Inc.、SK Hynix、Nanya Technology Corporation、Winbond Electronics Corporationが日本DRAM市場で事業を展開する主要企業である。

日本のDRAM市場は何年をカバーし、2023年の市場規模は?

2023年の日本DRAM市場規模は33.5億米ドルと推定される。 本レポートでは、2019年、2020年、2021年、2022年、2023年の日本DRAM市場の過去市場規模を調査しています。 また、2024年、2025年、2026年、2027年、2028年、2029年の日本のDRAM市場規模を予測しています。

目次

1. はじめに

1.1 前提条件と市場定義

1.2 調査範囲

2. 調査方法

3. エグゼクティブサマリー

4. 市場インサイト

4.1 市場概要

4.2 業界バリューチェーン分析

4.3 産業の魅力 – ポーターのファイブフォース分析

4.3.1 サプライヤーの交渉力

4.3.2 消費者の交渉力

4.3.3 新規参入者の脅威

4.3.4 代替製品の脅威

4.3.5 競争ライバルの激しさ

4.4 マクロ経済動向の市場への影響

5. 市場ダイナミクス

5.1 市場促進要因

5.1.1 ハイエンドスマートフォンとコンシューマーエレクトロニクスの採用拡大

5.2 市場の課題

5.2.1 原材料と生産価格の上昇

6. 市場区分

6.1 アーキテクチャ別

6.1.1 DDR3

6.1.2 DDR4

6.1.3 DDR5

6.1.4 DDR2/その他のアーキテクチャ

6.2 アプリケーション別

6.2.1 スマートフォン/タブレット

6.2.2 PC/ラップトップ

6.2.3 データセンター

6.2.4 グラフィックス

6.2.5 一般消費者向け製品

6.2.6 自動車

6.2.7 その他の用途

7. 競争環境

7.1 企業プロフィール

7.1.1 Samsung Electronics Co. Ltd.

7.1.2 Micron Technology Inc.

7.1.3 SK Hynix

7.1.4 Nanya Technology Corporation

7.1.5 Winbond Electronics Corporation

7.1.6 Transcend Information

7.1.7 Kingston Technology

7.1.8 Infineon Technologies AG

7.1.9 ATP Electronics

7.1.10 Elpida Memory Inc.

*リストは網羅的ではありません

8. 投資分析

9. 市場の将来性

*** 本調査レポートに関するお問い合わせ ***