日本の集積回路(IC)市場予測2024年~2029年:用途別(家電、自動車、IT&通信、工業)、種類別のシェア分析、成長要因

※本ページに記載されている内容は英文レポートの概要と目次を日本語に自動翻訳したものです。英文レポートの情報と購入方法はお問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

日本の集積回路(IC)市場分析

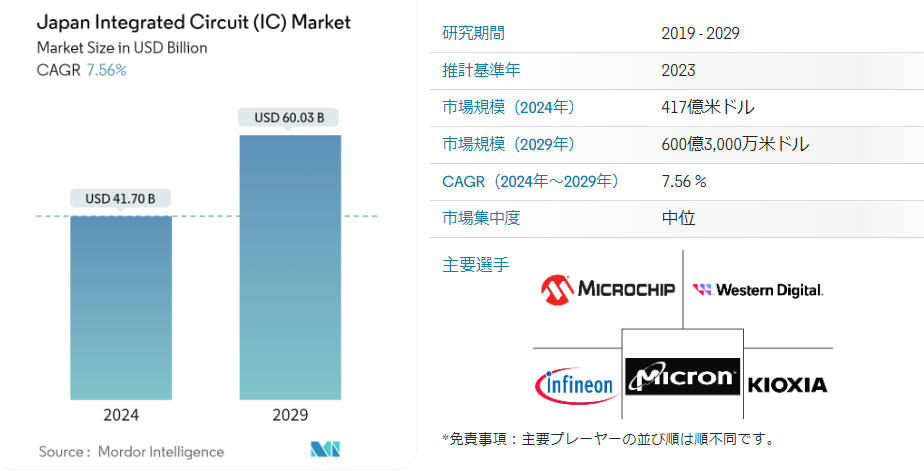

日本の集積回路市場規模は2024年に417億米ドルと推定され、2029年には600億3000万米ドルに達すると予測され、予測期間中(2024-2029年)のCAGRは7.56%で成長する見込みである。集積回路(IC)とは、製造されたトランジスタ、抵抗器、コンデンサで構成される半導体ベースの小型電子デバイスを指す。 ICは、ほとんどの電子機器や装置の構成要素である。

・モノのインターネット(IoT)のような新興技術の導入と採用は、市場の成長を促進すると予想される。 例えば、マイクロソフトが2022年2月に発表した調査結果によると、日本では、製造業で利用段階にあるIoTプロジェクト(26%)が他の分野よりも多く、主に自動化の強化に重点が置かれている。 IoTの普及に伴い、接続デバイスの数は今後数年間で大幅に増加する。 これらの機器には、通信、感知、環境との相互作用のための組み込み技術を搭載したICが必要になる。

・さらに、日本自動車輸入組合によると、2022年に国内で販売された輸入電気自動車の台数は前年比65%増の1万6464台と過去最高を記録した。 日本では、自動車の電動化と産業機器の自動化が、低温・高温環境下で長期にわたって高信頼性を維持できるアナログICの需要を刺激している。

・さらに、日本政府は海外のチップ・メーカーが日本に工場を建設することを奨励するために財政援助を提供しており、これが市場成長の強力な推進力となっている。 例えば、日本の経済産業省は2022年6月、台湾積体電路製造(TSMC)、ソニーグループ、デンソーが熊本県に建設する半導体工場に対し、最大4,760億円(35億米ドル)相当の補助金を提供する計画を発表した。 工場への総投資額は約86億米ドルに達する見込みで、日本政府が費用の約40%を支援する。

・しかし、現代のIC技術には多くの設計上の課題がある。 先端技術ノードの製造プロセスには大きなばらつきがあります。 先端ICの多くのデバイスの実際の動作にもばらつきがあり、それは動作電圧、動作温度、性能の変化として現れる。

日本集積回路(IC)市場動向

ロジックに次いで大きなシェアを獲得するメモリ・セグメント

・現在DRAMは、低コストで大容量のメモリが必要とされるデジタル電子機器に広く使用されている。 DRAMの最大の用途のひとつは、最新のコンピュータやグラフィックカードのメインメモリである。 また、多くの携帯機器やビデオゲーム機でも一般的に使用されている。

・日本の5G展開はまだ初期段階にあるが、2021年に入ってから、日本の携帯電話会社は5G展開を加速させている。 例えば、ソフトバンクは5万以上の5G基地局を配備し、2022年3月末までに人口の90%をカバーすることを目標としている。 同様に、NTTドコモも2024年3月までに日本の人口の90%をカバーすることを目指している。

・5Gの実装に伴い、モバイル機器には、5G対応のマルチメディア・アプリケーションやタスクを処理するため、LPDDR5などのより高速なDRAMが必要になる。 また、5Gに伴うダウンロード速度と容量の増加により、より高速で大容量のストレージの必要性が高まる。

・NANDフラッシュ・チップは、電源を切るとデータが失われるDRAMチップとは異なり、デバイスの電源を切ってもデータを保持する。 NAND型フラッシュメモリは、フラッシュストレージと呼ばれるSSD(ソリッドステートドライブ)やUSBメモリとしての用途で普及が進んでいる。 また、在宅ワークの流行により、パソコンやスマートフォンの需要でNANDフラッシュの消費量が飛躍的に増加した。

・さらに、2022年7月、マイクロン・テクノロジーは、コンシューマー・ガジェット、自動車、データセンターからの激しいデータ使用に対応できる232層のメモリセルからなる最先端のNANDフラッシュ・チップの出荷を開始したと発表した。

著しい成長を遂げる産業用アプリケーション

・インダストリー4.0は、企業が製品を製造する方法を変革している。 インダストリー4.0とは、リアルタイムで生産をサポートする意思決定を行うために、物理的な世界を感知、予測、または相互作用するように設計されたスマートでコネクテッドな生産システムを指す。 インダストリー4.0は、製造業の生産性、エネルギー効率、持続可能性を向上させる可能性がある。

・JARAによると、2023年の日本のマニピュレーターとロボットの生産額は約8,915億6,000万円(55億1,000万米ドル)で、前年比12.7%減少した。 この期間の日本の生産台数は約2205.8万台であった。

・集積回路はロボットとそのコントローラーに広く使われている。 例えば、メモリー・コンポーネントはあらゆる産業用ロボットの中核要素を形成している。 メモリー・チップは、さまざまな産業向けのロボット・ソリューションに組み込まれたコントローラーやセンサーの機能、データ・ロギングにおいて重要な役割を果たしている。

・さらに、アナログICやミックスドシグナルICは、産業オートメーションやプロセス制御アプリケーションで重要な役割を果たしている。 産業用システム開発者のニーズの高まりを受けて、アナログICベンダーはここ数年、工場用ロボット、機械の状態監視用センサー、高度なモーター・システムなど、さまざまな産業用設計ニーズに対応するよう設計された新しいチップを展開し続けている。

・また、日本ではスマート工場の推進を目的としたコネクテッド・インダストリーズ戦略が開始された。 その結果、データ連携・利活用による生産性向上に必要なシステム、センサー、ロボット等の導入に対する財政支援を行うコネクテッド・インダストリーズ税制(IoT税制)が創設され、国内における同分野の市場需要促進にも一役買っている。

日本集積回路(IC)産業概要

日本集積回路(IC)市場は、確立された流通網を利用できることに加え、圧倒的な市場シェアを持つ多くの大手ベンダーで構成されているため、競合状況は中程度に高い。 調査対象市場の主要ベンダーは、より高い普及率と市場シェアを獲得するため、M&A活動とパートナーシップの両方に関与している。 市場の著名なベンダーには、ルネサス エレクトロニクス、ロームコンダクタ、Kioxia Holdings Corporation、Micron Technology INC.などが含まれる。

2023年4月、ルネサスエレクトロニクスは先進的な22nmプロセス技術に基づく初のマイクロコントローラーを製造したと発表した。 新しい22nmプロセスで生産された最初のチップは、同社の32ビットArm Cortex-MマイクロコントローラのRAファミリーを拡張したものである。

マイクロン・テクノロジーは2022年11月、広島工場で大容量・低消費電力の新型1ベーター・ダイナミック・ランダム・アクセス・メモリ(DRAM)チップの量産を開始した。

日本集積回路(IC)市場ニュース

・2023年4月:日本の産業省は、北海道に半導体工場を設立するため、国が支援するチップメーカーRapidusに3000億円(22億7000万米ドル)の追加資金を提供する決定を明らかにした。

・2023年3月:Kioxia Corporationは、Western Digital Corp.と共同で、最新の3Dフラッシュメモリ技術を発表しました。 先進的なスケーリング技術とウェハボンディング技術を駆使した3Dフラッシュメモリは、大容量、高性能、高信頼性を魅力的なコストで提供し、幅広い市場セグメントにおける急激なデータ増加のニーズに対応するのに非常に適している。

日本の集積回路(IC)産業セグメント化

集積回路(IC)は、多数の小さな抵抗、コンデンサ、トランジスタが製造された半導体ウェハーである。 ICは増幅器、発振器、タイマー、カウンター、コンピューター・メモリー、マイクロプロセッサーとして機能する。

日本の集積回路(IC)市場は、タイプ(アナログ(汎用IC、特定用途向けIC)、ロジック(TTL(トランジスタロジック)、CMOS(相補型金属酸化膜半導体)、ミックスドシグナルIC)、メモリー(DRAM、フラッシュ)、マイクロ(マイクロプロセッサー(MPU)、マイクロコントローラー(MCU)、デジタルシグナルプロセッサー))、アプリケーション(家電、車載、IT&アンプ、通信、産業))で区分される。 本レポートでは、上記すべてのセグメントについて、市場予測および市場規模(金額(米ドル))を掲載しています。

日本集積回路(IC)市場 市場調査 よくある質問

日本の集積回路(IC)市場規模は?

日本の集積回路(IC)市場規模は2024年に417億ドルに達し、年平均成長率7.56%で2029年には600億3000万ドルに達すると予測される。

現在の日本集積回路(IC)市場規模は?

2024年、日本の集積回路(IC)市場規模は417億ドルに達すると予測される。

日本集積回路(IC)市場のキープレイヤーは?

ルネサスエレクトロニクス株式会社、ソニーセミコンダクタソリューションズグループ、ロームセミコンダクタ、キオクシアホールディングス株式会社、マイクロンテクノロジー株式会社は、日本の集積回路(IC)市場で事業を展開している主要企業である。

日本の集積回路(IC)市場は何年をカバーし、2023年の市場規模は?

2023年の日本集積回路(IC)市場規模は385.5億米ドルと推定される。 本レポートでは、2019年、2020年、2021年、2022年、2023年の日本集積回路(IC)市場の過去市場規模を調査しています。 また、2024年、2025年、2026年、2027年、2028年、2029年の日本集積回路(IC)市場規模を予測しています。

目次

1. はじめに

1.1 前提条件と市場定義

1.2 調査範囲

2. 調査方法

3. エグゼクティブサマリー

4. 市場インサイト

4.1 市場概要

4.2 産業の魅力-ポーターのファイブフォース分析

4.2.1 サプライヤーの交渉力

4.2.2 消費者の交渉力

4.2.3 新規参入者の脅威

4.2.4 競争ライバルの激しさ

4.2.5 代替品の脅威

4.3 産業バリューチェーン分析

4.4 COVID-19の市場への影響

5. 市場ダイナミクス

5.1 市場促進要因

5.1.1 スマートフォンやタブレットを含む家電製品の普及拡大

5.1.2 クラウドコンピューティング、IoT、AIなどのメガトレンドの継続的進化

5.1.3 生産能力増強のための工場設備投資の増加

5.2 市場の課題

5.2.1 チップサイズの縮小による複雑な製造プロセス

6. 市場区分

6.1 タイプ別

6.1.1 アナログ

6.1.1.1 汎用IC

6.1.1.2 特定用途向けIC

6.1.2 ロジック

6.1.2.1 TTL(トランジスタ・ロジック)

6.1.2.2 CMOS (相補型金属酸化膜半導体)

6.1.2.3 ミックスドシグナルIC

6.1.3 メモリ

6.1.3.1 DRAM

6.1.3.2 フラッシュ

6.1.3.3 その他のタイプ

6.1.4 マイクロ

6.1.4.1 マイクロプロセッサ(MPU)

6.1.4.2 マイクロコントローラ(MCU)

6.1.4.3 デジタル・シグナル・プロセッサ

6.2 用途別

6.2.1 民生用電子機器

6.2.2 自動車

6.2.3 IT・通信

6.2.4 産業用

6.2.5 その他の用途

7. 競争環境

7.1 企業プロファイル

7.1.1 Renesas Electronics Corporation

7.1.2 Sony Semiconductor Solutions Group

7.1.3 ROHM Semiconductor

7.1.4 Kioxia Holdings Corporation

7.1.5 Micron Technology INC.

7.1.6 Sanken Electric Co., LTD.

7.1.7 Mitsubishi Electric Corporation

7.1.8 NXP Semiconductors N.V.

7.1.9 Analog Devices INC.

7.1.10 Infineon Technologies AG

8. 投資分析

9. 市場の将来展望

**Subject to Availability

*** 本調査レポートに関するお問い合わせ ***