決済の日本市場:決済手段別(POS、オンライン販売)、産業別(小売、エンターテインメント、医療、ホスピタリティ)、2024年~2029年

※本ページに記載されている内容は英文レポートの概要と目次を日本語に自動翻訳したものです。英文レポートの情報と購入方法はお問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

日本の決済市場分析

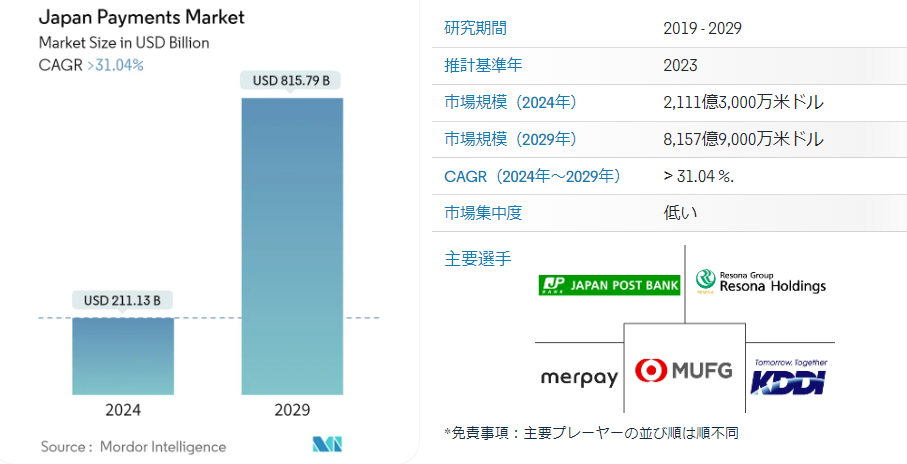

日本の決済市場規模は2024年に2,111億3,000万米ドルと推定され、2029年には8,157億9,000万米ドルに達すると予測され、予測期間中(2024-2029年)の年平均成長率は31.04%を超えると予想される。決済は、物々交換からトークンシステム(硬貨や紙幣の交換)、通貨プール(預金や銀行口座)、そして最終的にはキャッシュレス取引へと進化してきた。 過去10年間、日本では近代的な決済システムが大幅に加速しており、これが日本の調査市場の成長に影響を与える主な要因の一つとなっている。

・日本における主要な決済手段のひとつは現金であるが、デジタル取引が急速に発展し、日本がデジタル化されつつある。 日本政府による必要なインフラの整備も、決済市場の効率的な運営を後押ししている。

・第3世代のオンライン技術であるWeb 3.0は、構造化データとコグニティブ・サービスを組み合わせ、Webがユーザーの目的を理解し、達成できるようにするものである。 決済は、Web 3.0を利用して、よりインテリジェントで個別化された決済体験をユーザーに提供することができる。 自然言語処理(NLP)や音声コマンドを使用することで、消費者は、例えば、Web 3.0テクノロジーを使用して、支払いたい内容や金額を端末に伝えることができる。 ユーザーの過去の支払い履歴や嗜好に基づき、Web 3.0テクノロジーはカスタマイズされた支払い推奨やオファーを提供することもできる。 このような技術は、予測期間中、日本の決済市場にも進化と影響を与えると予想される。

・オンライン請求書支払いやその他の送金サービスを可能にするシンプルさにより、モバイルウォレットは日本中のeコマース事業者に非常に普及している。 さらに、こうした最新の機器を使用することで、迅速かつ安全な取引が可能になる。 モバイル・ウォレットを利用するこれらの利点により、これらの製品の利用が増加している。 この要因は、予測期間中、調査対象市場に有利な機会を生み出すと予想される。 モバイルウォレットの顧客は、ユーザーフレンドリーなUIにより、簡単に送金や受け取りができる。 スマートフォンのユーザーは、使いやすいUIにより、外出先でも取引を完了することができる。

・その反面、カード詐欺は、窃盗犯がカード所有者の財務情報やクレジットカード情報を利用して、ユーザーの口座に不正に侵入し、金銭を奪うことで発生する。 詐欺の被害に遭うユーザー数の大幅な増加は、現在、ほとんどの人々の日常生活や職業生活がバーチャルまたはオンラインであるという事実と、日本をオンラインで狙うハッカーや組織犯罪集団の複雑化によって引き起こされている。 こうした要因は、調査対象市場の成長を抑制する可能性が高い。

・COVID-19は日本の決済市場に顕著な影響を与え、ゆうちょ銀行のような企業はペイパルとの対立を激化させた。 市場関係者は、パンデミックの影響を軽減するため、決済業界における継続的なデジタル化とイノベーションに努めている。 そのため、パンデミック後の日本では、決済業界の継続的な進化が見込まれる。

日本の決済市場動向

オンライン販売決済が大きなシェアを獲得

・オンライン請求書支払いやその他の送金サービスを可能にするその簡便性により、モバイルウォレットは日本全国でEコマース事業者に絶大な人気を博している。 さらに、これらの最新機器を使用することで、迅速かつ安全な取引が可能になる。 モバイル・ウォレットを利用するこれらの利点により、これらの製品の利用が増加している。 予測期間中、オンライン決済機能は調査対象市場に有利な機会をもたらすと予想される。

・代替デジタル通貨はすでにこの地域で急速に受け入れられており、中でも暗号通貨は最も需要が高い。 未来のデジタルウォレットは、これらの代替デジタル資産へのオンデマンドで摩擦のないアクセスを提供し、決済取引を保存して可能にする。 さらに、様々な決済ソースを利用した金融取引を可能にする。

・同様に、日本のBNPL(Buy Now, Pay Later)企業であるPaidyは、口座保有者をデジタルウォレットに瞬時にリンクさせるPaidy Linkを提供している。 Paidyは、取引を迅速化し、支払いを確実にするために、自社のモデルと機械学習を採用している。 JSキャピタル・マネジメント、ソロス・キャピタル・マネジメント、タイボーン・キャピタル・マネジメント、ウェリントン・マネジメントは、同社の最近のシリーズD資金調達ラウンド(1億2,000万米ドル)に貢献した。

・日本銀行によると、2023年8月から9月にかけて実施された調査によると、日本で最も利用されているキャッシュレス決済手段はクレジットカードであった。 回答者の約68.4%が日常生活でクレジットカードを利用していると回答し、8.1%が現金のみを利用していた。 さらに、日本の消費者がキャッシュレス決済を利用する最大の理由は、迅速で簡単な決済プロセスであった。 回答者の67%以上が、迅速かつ簡単に支払いを行うためにデジタル決済を利用していると答えた。 さらに、日本消費者信用協会によると、2023年、日本のクレジットカード発行枚数は3億860万枚に達した。 前年の3億100万枚超から2.5%増加した。

・オンライン・ショッピングへの支出の増加は、市場シェアを獲得するために新たなリアルタイム決済ソリューションを開発する機会を市場プレーヤーにもたらすだろう。 2023年1月、日本のフィンテック企業Smartpayは、利用者の銀行口座から直接分割払いを提供する国内初のデジタル決済サービス「Smartpay Bank Direct」を開始した。 この新サービスを通じて、スマートペイは、日本のオープンバンキングシステムを利用する日本初のデジタル消費者金融会社であり、日本全国67行の提携銀行ネットワークを有すると主張している。 このデジタル・ペイメント・サービスは、クレジットカードや口座引き落としに対応し、購入時に自動化されたシングルクリックのユーザー・エクスペリエンスを提供する。

小売エンドユーザー産業セグメントが大きな市場シェアを占める見込み

・エンドユーザーの決済習慣の変化、決済技術の革新、技術進歩、新規事業者の参入により、日本のリテール決済の状況は近年大きく変化している。 日本の消費者は現在、モバイル技術によって実現された様々な新しい便利な決済手段を利用している。 最も重要な小売決済のトレンドの一つは、BNPL(今すぐ買って後で払う)である。 さらに、電子商取引が流行を通じて新たなレベルにまで成長したため、新しい決済プラットフォームはPayIDを利用したリアルタイムの決済を可能にした。 日本では多くの小売業者がBNPLを不可欠な決済手段として受け入れており、特にBNPLの普及率が高い特定の小売市場におけるインターネット販売では、その傾向が顕著である。

・さらにApplivトピックスによると、成長する日本のeコマース業界は、楽天、ヤフー、アマゾンの3大オンライン小売業者によって先導されており、売上高は1兆円(0.68億米ドル)を超えている。 市場をリードする3社は、企業対消費者(B2C)コマース以外のさまざまな商品やサービスを提供することで、月間アクティブ・ユーザー数を拡大し、オンライン・ユーザーの40%以上に自社ブランドを浸透させた。 これには、楽天のインターネット・バンキング・サービス、アマゾンの動画配信サービス、ヤフーのオークション・プラットフォームなどが含まれる。

・さらに、Appliv Topicsとジャストシステムが2023年に日本で実施した調査によると、消費者の間で最も利用されているEコマースサイトはAmazonで、約50%が日本のプラットフォームを主要なオンラインショッピングチャネルとして挙げている。 オンラインマーケットプレイスの楽天市場が2位に続き、オンラインショッピング利用者の約3人に1人が楽天のプラットフォームで注文している。

・リンクによる支払いは、チェックアウトプロセスを合理化するのに非常に効果的な比較的新しい支払い方法である。 日本でも勢いを増している。 オンライン、店舗を問わず、あらゆる小売セグメントに浸透することができる。 これにより、テキスト、電子メール、チャット、QRコードを通じて、決済リンクを自動的に作成し、顧客に配布することができる。 顧客は、1回限りのURLを使用するこれらのリンクを使用して、PCI準拠のホストされたチェックアウトページに誘導される。 その後、顧客は支払いの詳細を入力する。

・インフキュリオンは、全国の16~69歳の2万人を対象に「2023年消費者決済動向調査」を実施した。 QRコード決済アプリの利用率は、すべての業種で増加した。 スーパーマーケットと食料品店」(13%から18%)、「タクシー」(8%から16%)、「日本のパブとバー」(9%から14%)が大幅に増加した

日本のペイメント産業の概要

日本のペイメント市場は、メルペイ、三菱UFJフィナンシャル・グループ、りそなホールディングス、KDDI、ゆうちょ銀行などの大手企業が存在し、非常に断片化されている。 Ltd.(メルペイ)、三菱UFJフィナンシャル・グループ、りそなホールディングス、KDDI株式会社(AuPay)、株式会社ゆうちょ銀行(J:COM)などである。 Ltd.などである。 市場のプレーヤーは、製品提供を強化し、持続可能な競争上の優位性を獲得するために、提携や買収などの戦略を採用している。

・2023年11月 – 日本最大級の金融サービス企業である三菱UFJフィナンシャル・グループ(MUFG)は、デジタルトランスフォーメーションを加速するためにアマゾン・ウェブ・サービス(AWS)を採用した。 MUFGは複数年にわたる契約の一環として、AWSのクラウド技術を活用し、生成型人工知能(AI)と機械学習機能を導入し、プロセスを自動化し、顧客のニーズに合わせてパーソナライズされた金融サービスを提供する。

・2023年7月 – LINEの仮想資産・ブロックチェーン関連事業組織とPayPay株式会社は、PayPay Moneyで仮想資産を購入し、暗号資産取引サービス “LINE BITMAX “でPayPay Moneyに換金できる「PayPay連携サービス」を開始すると発表した。

日本の決済市場ニュース

・2023年11月 – マスターカードと日本のNECは、店舗でのバイオメトリクス決済を進展させるために提携した。 この提携により、Mastercardの決済機能および最適化されたユーザーエクスペリエンスに加え、NECの顔認証および生体認証技術が導入され、全国規模での普及が見込まれる;

・2023年11月 – 日本の通信事業者であるKDDI株式会社は、同社のオンライン決済ブランドであるau PAYおよび顧客ロイヤルティプログラムであるau Pontaポイントプログラムの近代化のためにオラクルと協業した。 同様に、au Pontaポイント・プログラムの処理性能も200%向上した。 また、オラクルは、KDDI株式会社が新しいサービスやアプリケーションを30%高速に開発できるようにすることで、変化する顧客ニーズへの対応を支援しています。

日本のペイメント産業のセグメンテーション

ペイメント市場は、POSとEコマースという2つの決済手段によって区分される。 Eコマース決済には、Eコマースサイトでの購入や旅行・宿泊のオンライン予約など、オンラインでの商品・サービス購入が含まれる。 ただし、自動車、不動産のオンライン購入、水道、暖房、電気などの公共料金の支払い、住宅ローンの支払い、ローン、クレジットカードの請求、株式や債券の購入などは含まれない。 POS分野では、物理的な販売場所で発生するすべての取引が調査対象市場の範囲に含まれる。 これには、従来の店舗での取引と、場所を問わず対面でのすべての取引が含まれる。 また、現金はいずれの場合も対象となる(eコマース販売では代金引換)。

日本の決済市場は、決済手段別(POS(カード決済、デジタルウォレット、現金)、オンライン販売(カード決済、デジタルウォレット))、エンドユーザー産業別(小売、エンターテインメント、ヘルスケア、ホスピタリティ)に区分されている。 市場規模および予測は、上記すべてのセグメントについて金額(米ドル)ベースで提供される。

日本の決済市場に関する調査FAQ

日本のペイメント市場の規模は?

日本のペイメント市場規模は、2024年には2,111億3,000万米ドルに達し、2029年には8,157億9,000万米ドルに達するまで年平均成長率31.04%以上で成長すると予測される。

日本のペイメント市場の現状は?

2024年、日本のペイメント市場規模は2,111億3,000万ドルに達すると予測される。

日本ペイメント市場のキープレイヤーは?

メルペイ株式会社(Mer Pay Co. Ltd.(メルペイ)、三菱UFJフィナンシャル・グループ、りそなホールディングス、KDDI株式会社(AuPay)、株式会社ゆうちょ銀行(Japan Post Bank Co. 株式会社りそなホールディングス、KDDI株式会社(AuPay)、株式会社ゆうちょ銀行が日本の決済市場で事業を展開している主要企業である。

日本のペイメント市場は何年をカバーし、2023年の市場規模は?

2023年の日本ペイメント市場規模は1,456億米ドルと推定される。 本レポートでは、日本の決済市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年の各年について調査しています。 また、2024年、2025年、2026年、2027年、2028年、2029年の日本の決済市場規模を予測しています。

目次

1. はじめに

1.1 調査の前提条件と市場の定義

1.2 調査範囲

2. 調査方法

3. エグゼクティブサマリー

4. 市場インサイト

4.1 市場概要

4.2 業界のステークホルダー分析

4.3 産業の魅力度-ポーターのファイブフォース分析

4.3.1 サプライヤーの交渉力

4.3.2 買い手の交渉力

4.3.3 新規参入者の脅威

4.3.4 代替製品の脅威

4.3.5 競争ライバルの激しさ

4.4 国内の決済環境の変遷

4.5 同国におけるキャッシュレス取引の拡大に関連する主な市場動向

4.6 COVID-19が同国の決済市場に与える影響

5. 市場ダイナミクス

5.1 市場の促進要因

5.1.1 オンライン決済の普及

5.1.2 政府による取り組み

5.2 市場の課題

5.2.1 消費者のデータプライバシー

5.3 市場機会

5.3.1 キャッシュレス社会への動き

5.3.2 新規参入企業によるイノベーションが普及を促進

5.4 デジタル決済業界における主な規制と標準

5.5 主要事例とユースケースの分析

5.6 日本の決済産業に関する主要な人口動向とパターンの分析(対象範囲:人口、インターネット普及率、銀行普及率/非銀行人口、年齢・所得など)

5.7 日本における顧客満足度重視の高まりとグローバルトレンドの融合に関する分析

5.8 日本における現金離れと非接触決済の台頭に関する分析

6. 市場区分

6.1 支払いモード別

6.1.1 ポイント・オブ・セール

6.1.1.1 カード決済(デビットカード、クレジットカード、銀行融資プリペイドカードを含む)

6.1.1.2 デジタルウォレット(モバイルウォレットを含む)

6.1.1.3 現金

6.1.1.4 その他の支払い方法

6.1.2 オンライン販売

6.1.2.1 カード決済(デビットカード、クレジットカード、銀行融資プリペイドカードを含む)

6.1.2.2 デジタルウォレット(モバイルウォレットを含む)

6.1.2.3 その他(代金引換、銀行振込、Buy Now, Pay Laterを含む)

6.2 エンドユーザー産業別

6.2.1 小売

6.2.2 エンターテインメント

6.2.3 ヘルスケア

6.2.4 ホスピタリティ

6.2.5 その他のエンドユーザー産業

7. 競争環境

7.1 企業プロフィール

7.1.1 Mer Pay Co. Ltd. (メルペイ)

7.1.2 三菱UFJフィナンシャル・グループ

7.1.3 りそなホールディングス

7.1.4 KDDI株式会社(AuPay)

7.1.5 株式会社ゆうちょ銀行(Japan Post Bank Co. 株式会社りそなホールディングス

7.1.6 楽天グループ

7.1.7 NTTドコモ(Dバライ)

7.1.8 株式会社ペイペイ

7.1.9 りそなホールディングス

7.1.10 LINE Pay株式会社

7.1.11 三井住友フィナンシャルグループ

7.1.12 みずほグループ

*リストは網羅的ではありません

8. 投資分析

9. 市場の将来展望

*** 本調査レポートに関するお問い合わせ ***