POS端末の日本市場2024-2029:種類別(固定式、可搬/携帯式)、産業別(小売、ホスピタリティ、医療)の動向分析&予測

| 本調査は、日本のPOS端末市場について詳細な分析を行ったもので、調査の前提条件や市場の定義、調査範囲を明確にし、POS端末市場の概要と市場規模の推計を示しています。また、産業バリューチェーンやポーターのファイブフォース分析を通じて、サプライヤーや買い手の交渉力、新規参入者の脅威、代替製品の脅威、競争の激しさなど、市場の動向を評価しています。COVID-19が市場に与えた影響についても言及しています。 市場ダイナミクスでは、モバイルPOS決済の成長、POSへの投資の拡大、デジタル化が市場を促進する要因として挙げられ、クレジットカードやデビットカードのユーザー増加が市場成長に寄与する見込みです。一方で、重要情報の利用に伴うセキュリティへの懸念が課題として存在します。キャッシュレス経済への期待が市場機会として示されており、非接触決済の利用拡大が業界にも影響を与えていることが解説されています。 市場はタイプ別に固定POSシステムとモバイル/ポータブルPOSシステムに区分され、エンドユーザー産業別には小売、ホスピタリティ、ヘルスケアなどが含まれています。競争環境では、NECやNCR、Pax Japan、シャープ、富士通などの主要企業のプロファイルが紹介されており、これらの企業の市場シェアについても言及されています。 最後に、投資分析や市場の将来展望についても触れられており、今後の市場動向について期待が寄せられています。 |

*** 本調査レポートに関するお問い合わせ ***

日本のPOS端末市場分析

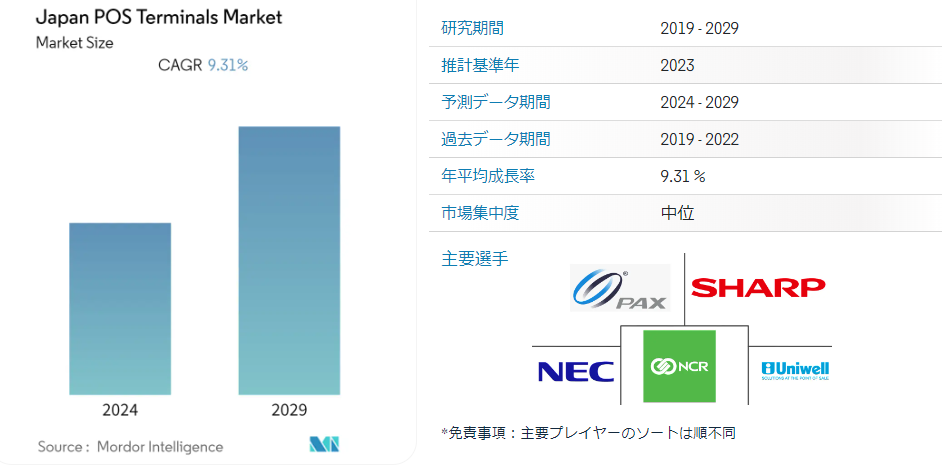

日本のPOSターミナル市場は前年度114.32千台で、予測期間中のCAGRは9.31%を記録し、今後5年間で183.82千台になると予測されている。 POS端末市場は、投資収益率の向上とアクセスの容易さにより、ここ数年で大きく成長している。 小売業、接客業、運輸業、銀行業など、さまざまな業種のビジネスの中心的な要素から取引を促進するPOSシステムは、長年にわたって大小さまざまな規模の企業で重要性を増している。

POS端末システムは、現在の市場シナリオにおいて、トランザクション指向のデバイスから、企業のCRMやその他の金融ソリューションをサポートし、統合するシステムへと成長している。 この場合、企業はPOS端末から収集した取引データを利用してビジネスインサイトを提供することができる。

ベンダーは、モバイルペイメント、特にスマートフォン対応のQRコードペイメントの一貫した開発をサポートしてきた。 同様に、エコシステムの他の分野でも進展が見られる。 キャッシュレスプロジェクトは、政府出資による生体認証インフラの確立や、EMVベースの非接触決済(日本ではNFC Payと呼ばれる)の利用増加など、目覚ましい進歩を遂げている。 このようなトレンドは、日本におけるPOS端末の導入増加の大きな触媒として作用すると予想される。

最新のPOS端末は、セットアップ、配備、メンテナンス、電力消費のコストを長期にわたって削減し、総所有コストにつながる。 さまざまなベンダーが、タッチスクリーン・ディスプ レイや低消費電力などの特性を備えたモジュール式POS端末を提供し ており、総所有コストの削減に役立っている。 シャープ・エレクトロニクス、NECなどの企業は、タッチスクリーン・ディスプレイと堅牢なプロセッサーを備えた固定式POSソリューションを提供しており、業務の改善と故障の減少に貢献している。 また、Auresが提供するPOSにはファンレス温度制御が搭載されており、端末内の可動部品の数を減らすことができる。

経済のデジタル化が拡大し、各分野でPOSプラットフォームの適用が増加していることが、POS端末市場を前進させるだろう。 POSディスプレイの有効性に対する意識の高まり、小売チェーンの増加、近距離無線通信対応システムの利用増加などが、市場の成長を後押しするとみられる。

デビットカードやクレジットカード、電子財布、PasmoやSuicaなどのICカードなど、デジタル・電子決済技術の利用は、若年層の購買層や主要都市部で広く拡大している。 これらは、消費者が現物の通貨やクレジットカードを必要とせずに取引を行うための便利で効果的な方法を提供する。 さらに、非常に安全で、利用者は支出を監視することができる。 日本の交通事業者は、交通機関、自動販売機、店舗での買い物に利用できるSuicaとPasmoのICカードを開発した。

さらに、日本政府は積極的なイニシアチブをとり、2025年までにキャッシュレス決済を40%、長期的には80%に引き上げることを目指す「キャッシュレス・ビジョン」を実施することで、日本におけるキャッシュレス決済の成長を支援する雰囲気の確立に努めている。 また、報奨金制度も導入しており、2019年にはキャッシュレス決済の導入が増加した。 また、パンデミックは消費者が取引中の接触を避けるため、現金以外の決済を後押しした。

同様に、2022年1月、マスターカードは和歌山県との戦略的パートナーシップを発表し、その世界標準の決済ネットワークを活用して、和歌山県の観光分野の発展を後押しし、県内の中小企業のキャッシュレス取引インフラとデジタル変革を加速させると発表した。

このパートナーシップは、ICカードやスマートフォンを使った非接触決済を統合した世界標準のキャッシュレス決済システムの導入を促進する。 さらに両者は、バーチャルカードなどの技術を活用することで、同地域の企業における効果的な決済手続きを推進する。

COVID-19の大流行は、顧客の購買方法を大きく変え、様々なビジネス分野に影響を与えた。 パンデミックは小売業界に大きな影響を与えた。 消費者はまた、カーブサイドピックアップ、バーチャルコンサルテーション、非接触決済、ソーシャルコマース、ソーシャルメディア購買など、多様な販売戦術の利用を増やした。 最新の小売専門家や買い物客調査によると、この新しい習慣は予測期間中持続すると予測されている。 このような変化がPOS端末の需要に影響を与えている。

日本のPOS端末市場動向

モバイルPOS決済が市場で大きな成長を遂げる見込み

請求書管理、在庫管理、イメージスキャナなどの便利な機能を備えたモバイルPOS端末のニーズが、小売、観光、Eコマースなどの業種を問わず高まっていることが、POS端末市場を押し上げるだろう。 さらに、デビットカードやクレジットカードの技術が進化するにつれて、暗証番号を入力することなく迅速な取引を完了できる非接触型決済が普及し、日本のPOS端末市場の需要を押し上げている。

Android Smart POSは、使いやすさ、柔軟性の高さ、取引時間の短縮など、従来の決済端末にはない様々なメリットを提供します。 また、QRコード、デジタルウォレット、NFC、加盟店専用に設計・カスタマイズ可能なアプリなど、多様な決済を利用できるため、あらゆる規模の企業にとって理想的なソリューションとなる。 その結果、モバイルPOS決済は予測期間中に市場の一部をさらに獲得すると予測される。

スマートフォンの普及率の伸び、中小企業や小規模事業者の大規模な基盤、さまざまな政府や銀行のカード受け入れプログラムによるカード利用者の拡大が、日本のPOS市場を後押ししている。

日本の総務省によると、2022年には20~29歳の約93.4%、30~39歳の94.3%、40~49歳の92.2%がスマートフォンを利用してインターネットにアクセスしている。 スマートフォンの普及により、日本ではモバイル・インターネットの利用が著しく伸びている。 スマートフォンは最も一般的なインターネットアクセスデバイスとなっている。 モバイルインターネット接続は決済(NFC技術)にも利用されており、日本のPOS端末市場を推進している。

デジタル決済オプションを採用する個人や企業の増加は、市場の成長を支えるだろう。 さらに近年、日本政府も金融取引の利便性と効率性を向上させ、現金の取り扱いに関連するコストを削減するため、キャッシュレス社会に向けた取り組みを推進している。

この地域のベンダーは、新しいソリューションを発表することで製品ラインを拡大し、市場の成長を促進している。 例えば、2023年2月、インジェニコは日本におけるAndroidスマートPOSと決済イノベーションの導入を発表した。 Android AXIUM DX8000は、セキュリティ、生産性、パフォーマンスを最適化しながら、店舗でのクラス最高のデジタル体験を提供します。 DX8000は、EMVチップ&スタンプ、PIN、マグストライプ、非接触、QRコードスキャナー、デジタルウォレットを搭載しており、さまざまな支払い方法に対応しています。

小売部門が大きく成長する見込み

・各地域で増加する小売店舗は、大幅な割引やその他のサービスによって顧客を惹きつけているが、顧客維持が市場維持の大きな課題となっている。 この競争は、価格に関する競争から逃れ、新技術への投資と収益のバランスを見つけるために、ビジネスモデルを改革する必要性を高めている。

・POS端末が提供する売上報告、在庫・財務管理、顧客分析機能は、小売業者が顧客維持に関する問題を克服するのに役立つ。 したがって、顧客維持の必要性と業界の競争激化がPOS端末の成長を促進している。

・同市場では、より効果的な販売を実現し、デジタルトランスフォーメーションとチェックアウト体験を向上させるために、地域の小売店舗とベンダーがいくつかのパートナーシップを結んでおり、これがPOSシステムの需要を生み出している。 例えば、ACIワールドワイドは2022年8月、日本におけるデジタル決済の近代化に向けたCARDNETとの戦略的提携を発表した。 新たなインフラにより、同社は増加する需要に対応し、日本国内および海外市場をカバーする、より洗練されたデジタル決済ソリューションとサービスを顧客に提供できるようになる。

・この国のベンダーは、レストランベースのPOSシステムに効果的なソリューションを提供している。 例えば、2023年6月、オラクルはOracle MICROS Workstation 8シリーズの発売を発表した。 Workstation 8シリーズには、複数の構成オプションが用意されている。 ゲストとスタッフの間の障壁をなくす薄型のセットアップ用マウントや、配線を隠してすっきりとした美しさを演出する合理的なカウンタートップデザイン用のウェイトベース付き垂直スタンドなどがあります。 レストランでは、ワークステーションを単体で導入することも、キャッシュドロワー、体重計、スキャナーなどのオプションを提供する周辺機器拡張モジュール(PEM)を活用することもできます。 これにより、レストラン部門におけるPOS端末の成長が促進される。

日本のPOS端末産業の概要

日本のPOSターミナル市場は、かなりの数の地域プレーヤーが存在し、競争は中程度である。 各社は市場シェアと収益性を高めるため、戦略的協業イニシアチブと買収を活用している。

2023年8月、NCRコーポレーションは、洗練されたデジタル請求書発行、支払受付、会計機能をNCR Digital Bankingに統合するため、大手エンタープライズ・テクノロジー・プロバイダーであるオートブックスとの戦略的提携を発表した。 この提携により、金融機関は中小企業向けに特化したキャッシュ・マネジメント・ソリューションと包括的な統合決済スイートを提供できるようになる。

2023年3月、インジェニコは、スマートフォン経由の加盟店支払受付の提供を拡大するため、ソフトウェアのみのPOSソリューション(SoftPoS)の大手プロバイダーであるPhos社の買収を発表した。 SoftPoSにより、タブレットやスマートフォンが最高水準の決済セキュリティ基準を遵守しながら決済端末となる。

日本のPOS端末市場ニュース

・2022年8月:サムスン電子はマスターカードと戦略的提携を結び、指紋センサー内蔵の決済カードを発売すると発表した。 この提携により、両社は決済端末との物理的な接触を減らしつつ、より安全で迅速な決済体験を提供することを目指した。 また、このシステムにより、利用者はペイメントカードを使用して支払いを行う際に暗証番号を入力する必要がなくなった。

・2022年5月:SB C&S(株)とSBペイメントサービス(株)は、国内の店舗向けに決済サービスのDX(デジタルトランスフォーメーション)プラットフォームの提供を開始し、パックス・テクノロジー(株)のAndroid SmartPOS A920を搭載したオールインワンモバイル端末「PayCAS Mobile」を発売すると発表した。 A920は、多機能とコンパクトさを兼ね備えたオールインワン決済端末。

日本のPOS端末産業セグメンテーション

固定POS端末には、PCベースのワークステーション、すなわちPCクラスのプロセッサー・ベース端末やLAN利用可能端末などのデバイスが含まれる。 また、PC on Cash Drawer Devices(PCOCD)およびセルフチェックアウト(無人端末)も対象範囲に含まれる。 決済処理機能の有無にかかわらず、あらゆるサイズのタブレット端末やハンドヘルド端末などのモバイル/ポータブル端末も対象となる。

日本のPOS端末市場は、タイプ別(固定POSシステム、モバイルポータブルPOS端末)、エンドユーザー産業別(小売、ホスピタリティ、ヘルスケア)に区分される。

なお、同市場の上記セグメントはすべて単位:千台である。

日本のpos端末市場に関する調査FAQ

現在の日本POS端末市場規模は?

日本のPOS端末市場は予測期間中(2024年~2029年)に年平均成長率9.31%を記録すると予測

日本POS端末市場の主要プレーヤーは?

日本POS端末市場の主要プレーヤーは、日本電気株式会社、日本NCR株式会社、パックス・ジャパン株式会社、シャープ株式会社、ユニウェル株式会社です。

日本POS端末市場は何年をカバーするのか?

本レポートでは、日本POS端末市場の2019年、2020年、2021年、2022年、2023年の過去の市場規模を調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年の日本POS端末市場規模を予測していま

目次

1. はじめに

1.1 調査の前提条件と市場の定義

1.2 調査範囲

2. 調査方法

3. エグゼクティブサマリー

4. 市場インサイト

4.1 市場概要

4.2 日本POS端末市場の市場規模と推計

4.3 産業バリューチェーン分析

4.4 産業の魅力度-ポーターのファイブフォース分析

4.4.1 サプライヤーの交渉力

4.4.2 買い手・消費者の交渉力

4.4.3 新規参入者の脅威

4.4.4 代替製品の脅威

4.4.5 競争ライバルの激しさ

4.5 COVID-19の市場への影響評価

5. 市場ダイナミクス

5.1 市場促進要因

5.1.1 モバイルPOS決済が市場で大きな成長を遂げる見込み

5.1.2 POSへの投資拡大と決済業界のデジタル化が市場成長を促進する見込み

5.1.3 クレジットカード、デビットカードユーザーの増加が市場の大幅な成長を期待

5.2 市場の課題

5.2.1 重要情報の利用によるセキュリティへの懸念

5.3 市場機会

5.3.1 キャッシュレス経済への期待

5.4 PoS端末に関する主な規制と苦情基準

5.5 非接触決済の利用拡大と業界への影響に関する解説

5.6 主要事例の分析

6. 市場区分

6.1 タイプ別

6.1.1 固定POSシステム

6.1.2 モバイル/ポータブルPOSシステム

6.2 エンドユーザー産業別

6.2.1 小売

6.2.2 ホスピタリティ

6.2.3 ヘルスケア

6.2.4 その他のエンドユーザー産業

7. 競争環境

7.1 企業プロファイル

7.1.1 NEC Corporation

7.1.2 NCR Corporation

7.1.3 Pax Japan

7.1.4 Sharp Electronics

7.1.5 Uniwell Corporation

7.1.6 Fujitsu Japan Limited

7.1.7 Casio Computer Co. Ltd.

7.1.8 Samsung Electronics Co. Ltd.

7.1.9 Ingenico Japan Co. Ltd.

7.1.10 Vesca Co., Ltd.

7.1.11 Micros POS Systems (Oracle)

*リストは網羅的ではありません

7.2 主要プレイヤーの市場シェア

8. 投資分析

9. 市場の将来展望

**入手次第

*** 本調査レポートに関するお問い合わせ ***