産業調査:プライベートバンキングの日本市場~種類別(資産運用サービス、保険サービス、信託サービス、その他)、用途別分析&予測2024-2029

※本ページに記載されている内容は英文レポートの概要と目次を日本語に自動翻訳したものです。英文レポートの情報と購入方法はお問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

日本のプライベートバンキング市場分析

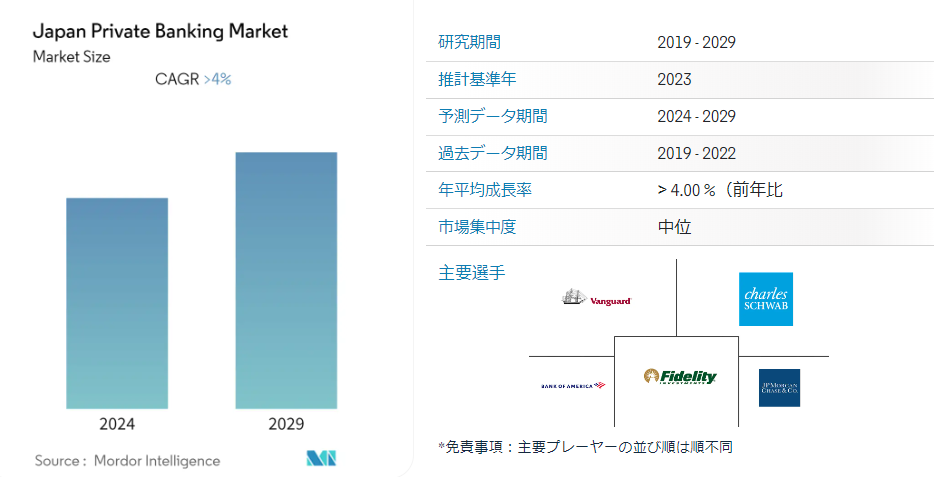

日本のプライベート・バンキング市場は5年以内に年平均成長率4%以上を記録すると予想される。 日本はアジアで最も急成長しているプライベート・バンキング市場のひとつである。 プライベート・バンキングという概念は、長い間、日本人にはなじみの薄いものだった。 シティバンクは、日本人にプライベート・バンキングを紹介した最初の金融機関であり、日本におけるプライベート・バンキングの発展に不可欠な役割を果たした。 シティバンクの成功を受けて、国内外の多くの金融機関がこの業界に参入した;

日本政府が行った経済改革も、多くの金融機関がプライベート・バンキング・サービスを顧客に提供することを後押しした。 COVID-19の流行は、経済を含む人間生活のあらゆる側面に影響を与えた。 投資、取引、その他の金融サービスは、パンデミックの影響として驚くべき衝撃を受けた。 日本の銀行は、国家の繁栄と成長を支えるという2つの使命を追求した。 これは、社会に奉仕するという長い伝統を継続し、国のGDPと銀行収益にプラスの上昇をもたらした。

日本のプライベートバンキング市場動向

2021年の日本の富裕層(HNWI)数

富裕層(HNI)は金融サービス部門に属し、この閾値を下回る5ルピー以上の投資可能な余剰資金を持つ個人のクラスである。 このような投資家は、金融業界では純資産で測定されるリテールに分類される。HNIは、プライベート・ウェルス・マネージャーから常に高い需要がある。なぜなら、このような資産の保全と維持には多大な労力を要するからだ。 日本の人口は1億2,585万人である。 2021年には、日本の純資産が100万米ドルから500万米ドルの富裕層(HNWI)は316万人を超え、5億米ドル以上の富裕層は88人となる。 HNIが増えれば、銀行や金融セクターに大きな影響を与えるだろう。

2021年における日本の銀行の自己資本比率

総自己資本比率は、銀行のリスク加重資産 に対する自己資本の比率を測定する。 2021年度の邦銀の自己資本比率は、国際的な銀行規制の枠組みを採用している銀行で13.27%であった。 国内基準を採用している銀行の平均自己資本比率は9.64%であった。 銀行の最低自己資本比率の要件は、国内基準の方が低い。 自己資本比率の目標下限は8%に設定されている。

日本のプライベートバンキング業界概要

本レポートでは、日本で事業を展開する民間中央銀行を市場シェアに基づいて取り上げている。 市場シェアの観点から、現在市場を支配している主要プレーヤーは少数である。 銀行が重要な市場プレーヤーとなるには、最高の金利、最小限の要件での金融ソリューション、顧客サポート、定期預金に関する信頼性などの要因に依存します。 以下は、国内で営業しているトップ銀行である: 三菱UFJフィナンシャル・グループ、ゆうちょ銀行、みずほフィナンシャルグループ、三井住友フィナンシャルグループ、農林中央金庫

日本プライベートバンキング市場ニュース

・2023年1月: 純営業利益の約半分を海外事業から得ている三菱UFJフィナンシャル・グループ(MUFG)は、2023年にアジア太平洋地域で少なくとも合計1080億円相当の取引を成立させる見込み。 同銀行とその子会社は2022年、フィリピン、インドネシア、タイで様々な消費者金融・証券事業を買収する計画を発表している。

・2023年1月:三井住友フィナンシャルグループは、インド、インドネシア、フィリピン、ベトナムの既存事業の一部で、より大規模な保有を検討している。 メガバンクはMUFGに次ぐ日本第2位の金融機関であり、これらの事業からの純利益を2023年3月期の約600億円から2026年3月期には1,000億円に増やすことを目指している。

日本のプライベートバンキング業界

プライベート・バンキングとは、富裕層を対象とした金融活動であり、顧客の目的やニーズに応じて長期的に富を管理するものと定義される。 プライベート・バンキングは、富裕層やその家族に対し、銀行業務や資金管理から融資、投資戦略、信託、資産アドバイザリーサービスに至るまで、プライベート・バンキングと資産管理サービスを提供する専門家チームである。 プライベート・バンキング・サービスは、個人富裕層の増加とプライベート・バンキング事業の相対的な収益性から、多くの大手銀行がターゲットとしている。 本レポートでは、業界動向や最新情報について詳しく解説しています。 日本のプライベートバンキング市場をタイプ別(資産運用サービス、保険サービス、信託サービス、税務コンサルティング、不動産コンサルティング)、用途別(個人向け、企業向け)に分類しています。 本レポートでは、上記のすべてのセグメントについて、日本のプライベートバンキング市場の市場規模および予測を金額(百万米ドル)で掲載しています。

日本のプライベートバンキング市場に関する調査FAQ

現在の日本のプライベートバンキング市場規模は?

日本のプライベートバンキング市場は予測期間中(2024-2029年)に年平均成長率4%以上を記録すると予測される

日本のプライベートバンキング市場の主要プレーヤーは?

三菱UFJフィナンシャル・グループ、ゆうちょ銀行、みずほフィナンシャルグループ、三井住友フィナンシャルグループ、農林中央金庫が日本プライベートバンキング市場で事業を展開する主要企業である。

日本のプライベートバンキング市場は何年をカバーするのか?

本レポートでは、2019年、2020年、2021年、2022年、2023年の日本プライベートバンキング市場の過去の市場規模をカバーしています。 また、2024年、2025年、2026年、2027年、2028年、2029年の日本のプライベートバンキング市場規模を予測しています。

目次

1. はじめに

1.1 前提条件と市場定義

1.2 調査範囲

2. 調査方法

3. エグゼクティブサマリー

4. 市場ダイナミクスと洞察

4.1 市場概要

4.2 市場促進要因

4.3 市場の抑制要因

4.4 産業の魅力 – ポーターのファイブフォース分析

4.4.1 新規参入者の脅威

4.4.2 買い手の交渉力

4.4.3 供給者の交渉力

4.4.4 代替品の脅威

4.4.5 競争ライバルの激しさ

4.5 COVID-19の市場への影響

4.6 業界の最新動向と技術革新に関する洞察

5. 市場区分

5.1 タイプ別

5.1.1 資産管理サービス

5.1.2 保険サービス

5.1.3 信託サービス

5.1.4 税務コンサルティング

5.1.5 不動産コンサルティング

5.2 用途別

5.2.1 個人

5.2.2 企業

6. 競争環境

6.1 市場集中の概要

6.2 企業プロファイル

6.2.1 三菱UFJフィナンシャル・グループ

6.2.2 株式会社ゆうちょ銀行

6.2.3 みずほフィナンシャルグループ

6.2.4 三井住友フィナンシャルグループ

6.2.5 農林中央金庫

6.2.6 りそなホールディングス

6.2.7 ふくおかフィナンシャルグループ

6.2.8 千葉銀行

6.2.9 横浜銀行

6.2.10 ほくほくフィナンシャルグループ

*リストは網羅的ではありません

7. 市場機会と今後の動向

8. 免責事項および当社について

*** 本調査レポートに関するお問い合わせ ***